Optionsscheine erklärt: So nutzen SIE den Hebel für MEHR Gewinn

Optionsscheine erklärt – kurz & auf den Punkt:

- Optionsscheine kann man genau so wie Aktien über ein Online-Depot kaufen und verkaufen

- Über den Optionsschein Hebel ist ein vielfacher Gewinn im Vergleich zur Aktie möglich

- Der Wert eines Optionsschein orientiert sich am Kurs der zugehörigen Aktie (innerer Wert) und der Restlaufzeit (Zeitwert)

Vorteile von Optionsscheinen

Optionsscheine sind sogenannte Hebelprodukte, mit denen sich an der Börse schneller mehr Geld verdienen lässt. Was sich auf den ersten Blick nach Zockerei anhört, ist mit der richtigen Trendfolgestrategie ein wertvolles Instrument zur sicheren und langfristigen Geldanlage.

Was ist nun der Vorteil von Optionsscheinen gegenüber dem Kauf einer Aktie?

- Sie benötigen weniger Kapital als würden Sie die Aktie von Anfang an kaufen. Beispiel: Sie investieren 2 € (bzw. 20 € bei einem Bezugsverhältnis von 1:10) € anstatt anfänglich 90 € für die Aktie.

- Bei steigenden Aktien profitieren Sie von der Hebelwirkung bei Optionsscheinen.

Ich erkläre Ihnen den Gewinnvorteil von Optionsscheinen anhand des Unternehmens VISA.

Aktiver Trend VISA

In den letzten 9 Jahren ging der Kurs der VISA Aktie – mit Ausnahme kleinerer Korrekturen – stetig nach oben. So konnte die Aktie in diesem Zeitraum über 1.000 % Kursgewinn erzielen. Mein Trendfolgesystem zeigt zudem an, das der Trend weiterhin in Takt ist und man immer noch in die Aktie einsteigen kann.

Trotz dieses schon beeindruckenden Zuwachs der Aktie lässt sich noch mehr Gewinn erzielen. Und zwar mit einem zugehörigen Optionsschein. Doch wie funktioniert das?

Mit dem richtigen Optionsschein zu mehr Profit

Wenn man in eine Aktie einsteigt, weil der Trend intakt ist, kann man dazu auch einen Optionsschein kaufen. Dadurch lässt sich im gleichen Zeitraum deutlich mehr Gewinn mit ein und demselben Kurs erzielen.

Ein Optionsschein ist im Grunde das Recht, eine Aktie innerhalb eines bestimmten Zeitraumes zu einem vorher festgelegten Kurs zu kaufen (wir betrachten bei unseren Erklärungen immer Call Optionsscheine auf Aktien). Der Kurs, zu dem ich die Aktie dann kaufen darf, nennt sich Basispreis.

Überschreitet die Aktie innerhalb der Laufzeit diesen Basispreis, so ist das für den Inhaber des Optionsscheins sehr gut. Denn er kann nun hingehen und die Aktie günstig einkaufen und im nächsten Moment wieder teurer verkaufen.

Nehmen wir zum Beispiel einen Optionsschein, der für die Aktie X einen Basispreis von 100 € vorsieht, und die Aktie steigt auf 120 €, so kann der Inhaber des Optionsscheins die Aktie für 100 € erwerben und im nächsten Moment für 120 € wiederverkaufen.

Das ist zwar in der Praxis nicht nötig, da der Optionsschein selbst handelbar ist, so ist aber prinzipiell die Idee, die hinter dem Optionsschein steht.

Die Differenz zwischen aktuellem Kurs der Aktie und dem Basispreis des Optionsscheines nennt man inneren Wert. Das Ziel beim Kauf eines Optionsscheines ist, einen möglichst hohen inneren Wert zu erreichen, bevor man den Optionsscheinen wieder verkauft.

Falls jedoch der Kurs der Aktie unter dem Basispreis des Optionsscheins liegen sollte, also zum Beispiel bei 90 €, macht es keinen Sinn, die Aktie für 100 € einzukaufen und für 90 € wieder zu verkaufen. Der innere Wert wäre in diesem Fall gleich null.

Wird der Optionsschein am Geld gekauft, ist der Basispreis der Option gleich dem aktuellen Kurs der Aktie. Davon ausgehend steigt und fällt der Kurs des Optionsscheins höher und tiefer im Vergleich zur Aktie. Zudem wird beim Kauf eine bestimmte Laufzeit vereinbart, die bei einem langfristigen Investment mindestens ein Jahr betragen sollte.

Am Beispiel eines VISA Optionsscheins konnten so in den letzten 1,5 Jahren gut 245% Gewinn erzielt werden. Zum Vergleich: In dem gleichen Zeitraum hat die VISA Aktie selbst um „nur“ 55% zugelegt. Sie sehen, Optionsscheine sind ein wunderbares Instrument, um aus dem gleichen Geld im gleichen Zeitraum mehr Gewinn zu erzielen.

Trotzdem: Optionsscheine sollten immer mit Bedacht eingesetzt werden, da auch der Verlust größer als bei einer Aktie sein kann. Ist man allerdings von seinem Investment überzeugt, zeigen alle Trendfolge-Indikatoren auf Grün und ist die gesamte Geldanlage gut gestreut, sind Optionsscheine alles andere als Zockerei.

Optionsscheine Erklärung: Was sind Optionsscheine?

Was ist ein Optionsschein? Diese Frage stellen sich Börsenneulinge, wenn sie zum ersten Mal von Optionsscheinen hören. So sind Optionsscheine erklärt:

Wie der Name schon sagt, ist der Schein eine Option, nämlich eine bestimmte Aktie zu einem festgesetzten Kurs innerhalb eines festgesetzten Zeitraums zu kaufen. Der Einfachheit halber betrachten wir in dieser Erklärung nur Call Optionsscheine, als Optionsscheine, die sich auf den Kauf eine Aktie beziehen. Im Gegensatz zu Put Optionsscheinen, die das Recht auf den Verkauf einer Aktie beinhalten.

Angenommen Sie erwerben das Recht, eine Aktie innerhalb der nächsten 2 Jahre für 100 € zu kaufen. Diese Aktie ist heute 90 € Wert. Für dieses Recht bezahlen Sie 2 €. Dann würde sich der Kauf dieses Rechtes dann lohnen, wenn die Aktie über 102 € innerhalb der nächsten zwei Jahre steigen würde.

Angenommen die Aktie steigt auf 110 €. Dann würden Sie Ihr Recht, welches Sie für 2 € gekauft haben, nehmen, die Aktie für 100 € kaufen und könnten sie im nächsten Moment für 110 € wiederverkaufen. Ihr Gewinn läge (vereinfacht) bei 8 €. Das ist zum Verständnis die grundlegende Idee eines Optionsscheines.

Optionsschein Basispreis

Der Preis, für den Sie die Aktie innerhalb der Laufzeit des Optionsscheines kaufen können, nennt sich Basispreis (im oberen Beispiel wären das die 100 €).

Bezugsverhältnis

Eine weitere wichtige Kennziffer ist das Bezugsverhältnis. In der Praxis kann man meist nicht wie oben vereinfacht dargestellt für einen Optionsschein, eine Aktie einkaufen, sondern es gibt verschiedene Bezugsverhältnisse, häufig 1:10. Das heißt nichts anderes, als dass Sie 10 Optionsscheine benötigen, um eine Aktie für den Basispreis kaufen zu dürfen.

Wie funktionieren Optionsscheine? – Beispiel

Nachdem wir wissen, was ein Optionsschein ist und welche wichtigen Faktoren er enthält, wollen wir uns anschauen, welche Faktoren den Preis des Optionsscheines bestimmen. Das ist als erstes der innere Wert.

Der innere Wert

Der innere Wert hängt hauptsächlich von zwei Dingen ab. Auf der einen Seite ist es der Kurs des Basiswertes und auf der anderen Seite ist es der Basispreis des Optionsscheins.

Ein Optionsschein hat immer dann einen inneren Wert, wenn er mit Gewinn ausgeführt werden könnte. Nehmen wir an, ein Call Optionsschein der Aktie XY hat einen Basispreis von 50 €. Wenn also die Aktie XY höher als diese 50 € notiert, so hat der Optionsschein einen inneren Wert. Notiert die Aktie unter 50 €, so ist der innere Wert des Optionsscheins gleich null.

Aufgrund dieser Tatsache hören wir in der Praxis häufig drei Begriffe:

- „Im Geld“ oder auf Englisch „in the money“ bedeutet, dass der Kurs des Basiswertes (zum Beispiel der Aktie) über dem Basispreis des Optionsscheins liegt. Wir sprechen in unserer Betrachtung immer von Call Optionsscheinen, bei Put Optionsscheinen wäre es genau andersherum.

- „Am Geld“ oder auf Englisch „at the money“ bedeutet, dass der Kurs des Basiswertes gleich dem Basispreis ist. In diesem Fall haben wir keinen inneren Wert des Optionsscheins.

- „Aus dem Geld“ oder auf Englisch „out of the money“ bedeutet, dass der Kurs des Basiswertes unterhalb des Basispreises des Optionsscheins notiert, auch in diesem Fall ist der innere Wert des Optionsscheins null.

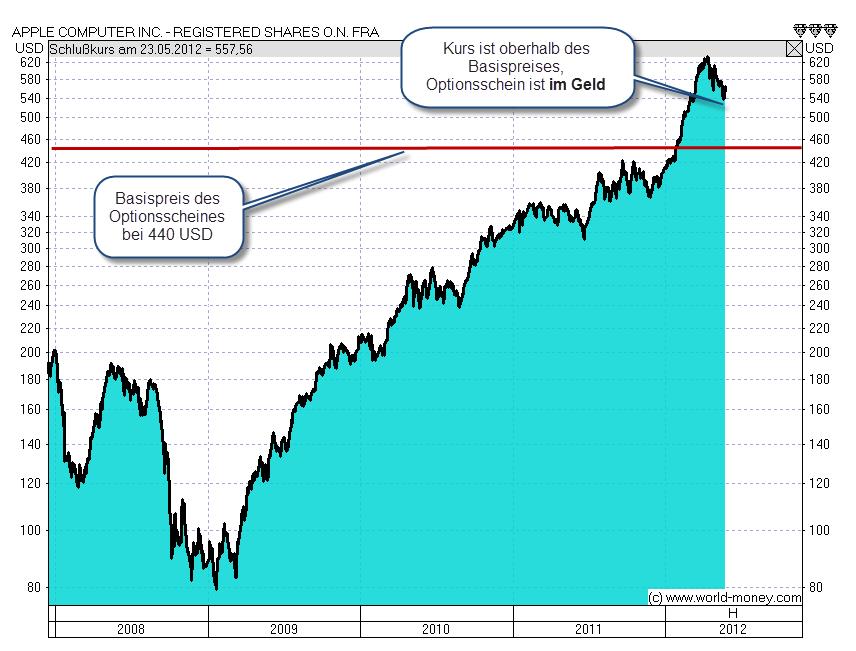

Optionsscheine Beispiel 1: Apple Aktie

Prüfen wir diese Situation einmal anhand der Optionsscheine, die wir im Depot „Proffes Newcomer“ hatten. Wir wählen hier ein Beispiel aus dem Jahr 2012. Unser Apple Optionsschein hatte einen Basispreis von 440 $. Die Apple Aktie notierte derzeit bei 556 $. Somit war der Optionsschein „im Geld“ und hat einen inneren Wert.

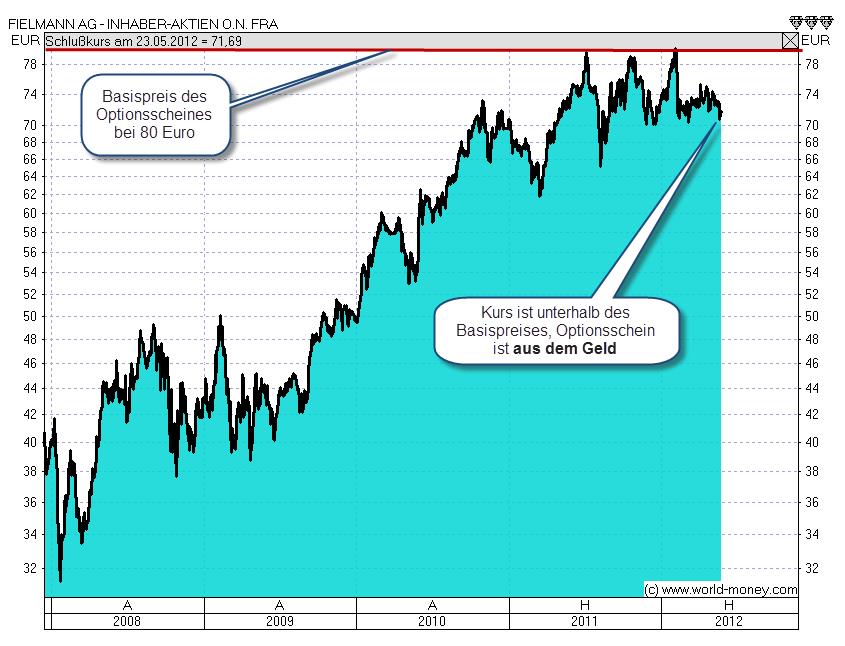

Optionsscheine Beispiel 2: Fielman Aktie

Betrachten wir hingegen den Optionsschein auf unsere Fielmann-Aktie so stellen wir fest, dass dieser Optionsschein einen Basispreis von 80 € hatte.

Die Fielmann-Aktie notierte derzeit im oben genannten Beispiel bei ca. 72 €. Somit ist der Optionsschein „aus dem Geld“. Dies ist jedoch nicht weiter schlimm, denn entscheidend ist, dass der Optionsschein zum Ende seiner Laufzeit „im Geld“ liegt, d.h. die Aktie sollte zum Ende der Laufzeit des Optionsscheins über 80 € stehen.

Optionsschein berechnen: Innerer Wert

Wir haben jetzt viel über den inneren Wert gelernt. Die Frage, die sich nun stellt, ist natürlich wie berechnet man den inneren Wert eines Optionsscheins? Hierfür gibt es eine einfache Formel.

Der innere Wert eines Call Optionsscheins berechnet sich folgendermaßen:

![]()

Wobei bei dieser Formel zu beachten ist, dass der Wert eines Optionsscheins nie negativ sein kann, denn in diesem Fall wäre es günstiger, die Aktie direkt zu erwerben, als die Ausübung über einen Optionsschein stattfinden zu lassen.

Wie Sie sehen, spielt der innere Wert für den Kurs eines Optionsscheins eine gravierende Rolle, es gibt aber weitere wichtige Faktoren, die den Preis bestimmen.

Der Zeitwert

Es gibt Optionsscheine, deren innerer Wert gleich null ist, die aber trotzdem etwas kosten. Diese Optionsscheine haben offensichtlich, obwohl ihre Ausübung keinen Sinn machen würde, einen Wert.

Angenommen wir haben einen Optionsschein, der einen Basispreis von 100 € besitzt, und die dazugehörige Aktie tendiert bei 85 €. Der Optionsschein läuft aber noch über ein Jahr. Wir erkennen anhand dieses Beispiels, dass hier Hopfen und Malz noch lange nicht verloren sind.

In einem Jahr kann sehr viel passieren und die 15 €, die die Aktie aktuell unter dem Basispreis notiert, können schnell aufgeholt werden.

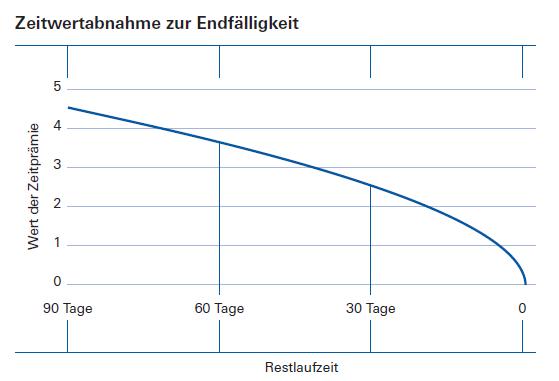

Und genau hierin ist der Wert begründet, den der Optionsschein innehat. Man schaut, wie wahrscheinlich es ist, dass die Aktie noch über dem Basispreis steigt. Es ist sehr leicht einzusehen, dass die Wahrscheinlichkeit umso höher ist, je größer die Restlaufzeit des Optionsscheines ist. Daher nennt man diesen Wert, den der Optionsschein hat, auch wenn der innere Wert gleich null ist, den „Zeitwert“.

Zeit ist Geld – die Restlaufzeit entscheidet

Würde bei gleicher Konstellation die Restlaufzeit nicht mehr über ein Jahr, sondern nur noch wenige Wochen betragen, so würde der Wert des Optionsscheins gegen null tendieren. Denn die Wahrscheinlichkeit, dass die Aktie zum Laufzeitende über dem Basispreis tendiert, ist um ein Vielfaches geringer. Und damit wäre nicht nur der innere Wert gleich null, sondern auch der Zeitwert nahe null und somit der Gesamtwert des Optionsscheins nahe null.

Mathematisch betrachtet berechnet sich somit der Zeitwert als die Differenz zwischen dem aktuellen Kurs des Optionsscheines und dem inneren Wert.

In unserem Beispiel war der innere Wert gleich null, somit wurde der komplette Wert des Optionsscheines über den Zeitwert getragen.

Für den Zeitwert gilt, dass er besonders dynamisch in den letzten drei Monaten der Laufzeit abnimmt, da hier die Wahrscheinlichkeit einer Erholung der Aktie immer geringer wird.

Aber selbst wenn der Optionsschein bereits einen inneren Wert besitzt, nimmt der Zeitwert hier dramatisch ab, da die Möglichkeit eines weiteren Anstieges der Aktie mit ablaufender Zeit immer geringer wird.

Zusammengefasst setzt sich der Wert unseres Optionsscheines also aus zwei verschiedenen Komponenten zusammen: Einmal haben wir den inneren Wert und zum anderen den Zeitwert.

Der innere Wert entsteht erst, wenn der Kurs der Aktie über dem Basispreis des Optionsscheines liegt und der Zeitwert, so haben wir gelernt, reduziert sich mit abnehmender Restlaufzeit des Optionsscheines und beziffert die Wahrscheinlichkeit, dass der Optionsschein am Ende seiner Laufzeit einen inneren Wert erreicht.

Optionsschein Hebel – Segen und Fluch

Die Hebelwirkung bei Optionsscheinen ist einer der großen Vorteile.

Ein Beispiel: Angenommen wir haben eine Aktie, die aktuell 90 € Wert ist. Ein Optionsschein mit einem Basispreis von 100 € kostet pro Stück 1,5 €. Das Bezugsverhältnis beträgt 1:10.

Sie kaufen 10 Optionsscheine, um das Recht zu haben, eine Aktie zu kaufen. Nun steigt die Aktie von 90 € innerhalb der Laufzeit der Optionsscheine auf 130 €. Sie haben also insgesamt 105 € investiert (90 € für die Aktie + 15 € für 10 Optionsscheine). Die Aktie, die Sie dafür bekommen, ist aber bereits 130 € wert.

Somit haben Sie einen Gewinn von 25 € gemacht. Das bedeutet der Gewinn eines einzelnen Optionsscheins beträgt 2,50 € (25 €/10 Optionsscheine). Der Wert des Optionsscheines beim Verkauf beträgt somit 4 € (1,50 € Kaufpreis + 2,50 € Gewinn).

Während der Kurs der Aktie von 90 € auf 130 € um 44 % gestiegen ist, so ist der Optionsschein von 1,50 € auf 4 € gestiegen, das ist ein Gewinn von 166 %. Somit wurde der Gewinn der Aktie gehebelt, man spricht hier auch von dem „Leverage Effekt“ (leverage = Hebel).

Aber hier liegt natürlich auch die Gefahr. Sollte der Kurs der Aktie innerhalb der Laufzeit nicht die 100 € übersteigen, so würden die Optionsscheine wertlos verfallen. Denn es würde keinen Sinn machen, eine Aktie für 100 € zu kaufen und sie dann wieder für weniger zu verkaufen. Daher ist die Laufzeit der Scheine ein sehr wichtiges Kriterium.

Es besteht aber auch die Möglichkeit, den Optionsschein vor Ende der Laufzeit wieder zu verkaufen und z.B. durch einen Schein zu ersetzen, der eine längere Laufzeit hat.

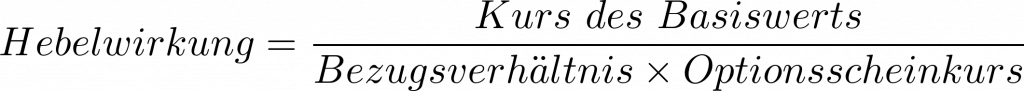

Hebel Optionsschein berechnen

Den Hebel bei Optionsscheinen berechnen Sie ganz einfach mit der folgenden Formel:

Nun wissen Sie, wie der Optionsschein Hebel entsteht.

Optionsscheine vs. Optionen

Und hier kommt noch eine wichtige Info: Optionsscheine sind nicht zu verwechseln mit Optionen!

Optionen bieten noch sagenhaftere Chancen als Optionsscheine – und damit auch jede Menge Risiko. Sie sind deshalb nur für erfahrene Anleger mit einer entsprechenden Liquidität geeignet. Wenn Optionsscheine der Porsche unter den Autos sind, dann sind Optionen der Porsche Turbo. Und diesen Wagen würden Sie ja auch keinem Fahranfänger empfehlen, oder?

Um mit Optionen handeln zu können, benötigen Sie ein US-Konto, das für das Handeln mit Optionen ausgelegt ist. Oder einen europäischen Broker.

Wie handelt man Optionsscheine?

Um an den Gewinn eines Optionsscheins zu kommen, muss man nicht den Umweg über den Kauf der Aktie nehmen. Optionsscheine sind handelbar und man kann den Gewinn einfach durch den Verkauf des Scheines realisieren.

So können Sie in Optionsscheine investieren

Sie sind risikofreudig und haben ausreichend „Spielgeld“? Dann wagen Sie sich alleine aufs (Börsen-)Parkett.

Wenn Sie auf Nummer sicher gehen möchten, lassen Sie sich beim Investieren in Optionsscheine von mir unterstützen. Wenn Sie mit wenig Risiko ein solides Vermögen aufbauen wollen und dabei auch Optionsscheine nutzen möchten, empfehle ich Ihnen meinen Börsenbrief „Proffes Trend Depot“.

Neben dem Standard- und dem US-Trader-Depot, welches beide Aktiendepots sind, habe ich ein sogenanntes Power-Depot zusammengestellt. Dieses Power-Depot beinhaltet diverse Optionsscheine. Durch die Drittelung haben Sie einige Werte, die „eine sichere Bank“ sind und trotzdem die Möglichkeit, mit Optionsscheinen in relativ kurzer Zeit ein beachtliches Plus zu machen.

Sind Sie ein erfahrener Anleger, und volatile Kurse bringen Sie nicht um Ihren Schlaf, dann nutzen Sie meinen Börsenbrief „Proffes Optionsschein Trader“. Damit können Sie die eingangs beschriebenen Chancen nutzen, Sie haben aber mich als begleitenden Experten an Ihrer Seite.

Optionsscheine Empfehlungen mit ungeahnter Rendite

Optionsscheine sind ein Mittel, um den Gewinn, den man mit einer Aktie erzielen würde, zu erhöhen. So sind mit Optionsscheinen Renditen jenseits von Aktien möglich. Aber Vorsicht: Wer auf den falschen Optionsschein setzt, läuft Gefahr, sein eingesetztes Kapital zu verlieren. In meinen zahlreichen Börsenbriefen und dem kostenlosen Aktien-Newsletter „Proffe News“ gebe ich Ihnen konkrete Optionsscheine Empfehlungen. Auf dieser Seite finden Sie ein paar Optionsscheine Tipps.

Welche Optionsscheine kaufen?

Grundsätzlich orientiert sich ein Optionsschein am Kurs der Aktie. Noch mal kurz zur Erklärung: Call Optionsscheine berechtigen den Inhaber, innerhalb eines Zeitraums eine Aktie zu einem zuvor festgelegten Kurs zu erwerben. Steigt der Aktienkurs über diesen „Basispreis“ machen Sie Gewinn, andernfalls Verlust.

So simpel es sich jetzt anhört, sollte man Optionsscheine kaufen, die mit hoher Wahrscheinlichkeit in dem Zeitraum, z.B. einem Jahr, an Wert gewinnen. Dabei ist es nicht erheblich, ob zwischendurch der Kurs auch einmal runtergeht. Selbst die besten Optionsscheine verlieren einmal kurzzeitig an Wert. Hauptsache ist, dass vor Ende der Laufzeit der Kurs über dem Basispreis liegt.

Da Optionsscheine viel spekulativer als Aktien sind und im schlimmsten Fall den Totalverlust bedeuten, sollte man auf Optionsscheine zu Aktien setzen, die auch schon in der Vergangenheit gezeigt haben, dass sie mittel- und langfristig nach oben gehen. Kleinere Kurskorrekturen kann man dann relativ entspannt hinnehmen, solange das Endergebnis stimmt.

Doch das ist noch nicht alles…

Optionsscheine Strategie

Wer in Optionsscheine anlegt, sollte eine Strategie verfolgen. Ich selbst verwende die von mir entwickelte und seit Jahrzehnten erprobte Trendfolgestrategie, in der ich sowohl auf Aktien als auch Optionsscheine setze. Doch wie funktioniert das genau?

1. Wähle Unternehmen, die einem Trend folgen

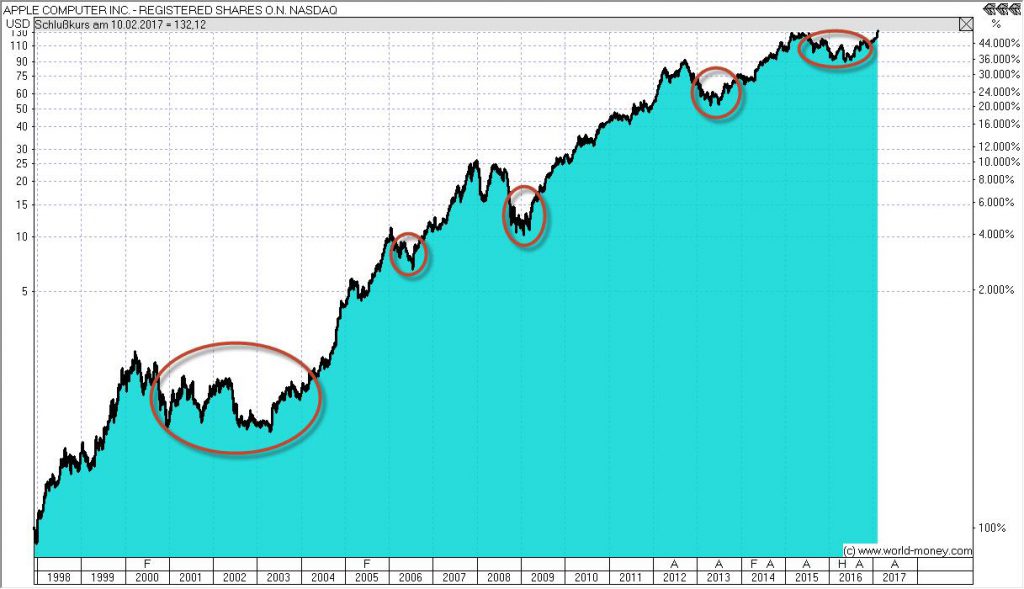

Und wenn ich Trend schreibe, dann meine ich nicht Trend, wie es die meisten Menschen verstehen. Es geht nicht um einen kurzlebigen Modetrend. Oder den nächsten Sommerhit. Ich spreche von langlebigen Trends, die Jahre und Jahrzehnte überdauern. So ein Unternehmen ist beispielsweise Apple. Oder auch Visa. Analysiert man die Charts der letzten Jahre dieser Unternehmen, bestätigt sich: Trendfolge-Unternehmen gehen mit ihrem Kurs langfristig nach oben. Zwar gibt es immer wieder kleinere Korrekturen nach unten, aber das Gesamtbild stimmt.

2. Verteile dein Investment auf mehrere Unternehmen

Nur auf 1-2 Unternehmen bzw. deren Aktien oder Optionsscheine zu setzen, wäre nicht besonders klug. Warum? Trotz aller Analyse und Wahrscheinlichkeit besteht immer die Möglichkeit, das Geld zu verlieren. Daher sollte man das Risiko immer verteilen. Hat man beispielsweise 10 Optionsscheine unterschiedlicher Unternehmen im Portfolio, können ein paar davon ruhig schlecht laufen. Wenn die anderen dafür nach oben gehen, stimmt auch die Rendite!

3. Nutze die dynamische Trendbegleitung für langfristige Gewinne

Optionsscheine haben immer eine bestimmte Laufzeit. Nehmen wir eine Laufzeit von einem Jahr an und dass der Optionsschein gut im Plus steht. Man verkauft den Optionsschein und freut sich über den Gewinn. Und jetzt? Das ist natürlich schön, aber noch kein langfristiger Vermögensaufbau. Nur mit der dynamischen Trendbegleitung erreicht man dieses Ziel. Liegen das Unternehmen und deren Aktie weiterhin im Trend, wird der Erlös aus dem Verkauf direkt in einen neuen Optionsschein mit anderem Basiswert und Laufzeit in reinvestiert. So multiplizieren sich der Gewinn über Jahre und ungeahnte Renditen sind möglich.

Apple Optionsschein: Lohnt die Investition?

Hinweis: Da diese Seite nicht wöchentlich aktualisiert wird, erhalten Sie eine aktuelle Einschätzung zu Optionsscheinen wie z.B. den Apple Optionsschein nur über meine Börsendienste oder den kostenlosen Aktien-Newsletter „Proffe News“.

Sie erinnern sich sicherlich noch an die Untergangsszenarien. Wo geht der Weg von Apple hin? Was macht man ohne die Innovationskraft von Steve Jobs? Diese Bedenken treten immer genau dann auf, wenn es mit der Aktie bergab geht.

Das passiert mit unseren Trendfolgern regelmäßig. Und das ist auch gut so! Denn in solchen Korrekturen wird die Kraft für den nächsten Aufstieg gesammelt. Rein technisch ist es so, wenn eine Aktie regelmäßig korrigiert, dann sind das eben auch die Anleger gewohnt. Korrekturen werden dann zum Kauf genutzt, weil sich günstige Einstiege ergeben.

Es sieht dann so aus wie eine Regeneration, um neue Kraft holen. Der Vergleich ist auch gar nicht so schlecht, aber im Grunde ist der Anstieg des Kurses natürlich das Verhältnis von Angebot und Nachfrage. Wollen mehr Investoren die Aktie kaufen als Investoren sie verkaufen wollen, dann steigt der Kurs.

Und dann kommt es auf jeden Einzelnen an, ob er bei starken Trendfolgern die Korrekturen zum Nachkauf nutzt, oder alles verkauft und wegrennt.

Da wir wissen, was passiert, rennen wir nicht weg und das hat sich ein weiteres Mal ausgezahlt. Werfen wir einen Blick auf die Apple Aktie und insbesondere den Apple Optionsschein.

Apple Aktie: Jede Korrektur eine gute Kaufchance

Die roten Kreise zeigen die Korrekturen der Apple Aktie und eins wird auf den ersten Blick klar. Jede Korrektur war eine gute Chance, die Aktie zu kaufen. Wer dann verkauft, hat nichts von der anschließenden Erholung und dem weiteren Anstieg.

Für unser Depot ist das natürlich ein starker Treibstoff. Die Aktie steht 2017 mit 232 % im Plus. Bei einem Einkauf in 2011 ist das schon ein super Ergebnis.

Und wir sprechen von einem Allzeithoch. So hoch stand die Aktie von Apple noch nie. Sie erinnern sich bestimmt noch an die Zeiten in denen keine Meldung ohne Apple Beteiligung über die Ticker ging. Das ist gar nicht mehr notwendig, um ein Allzeithoch zu erzielen.

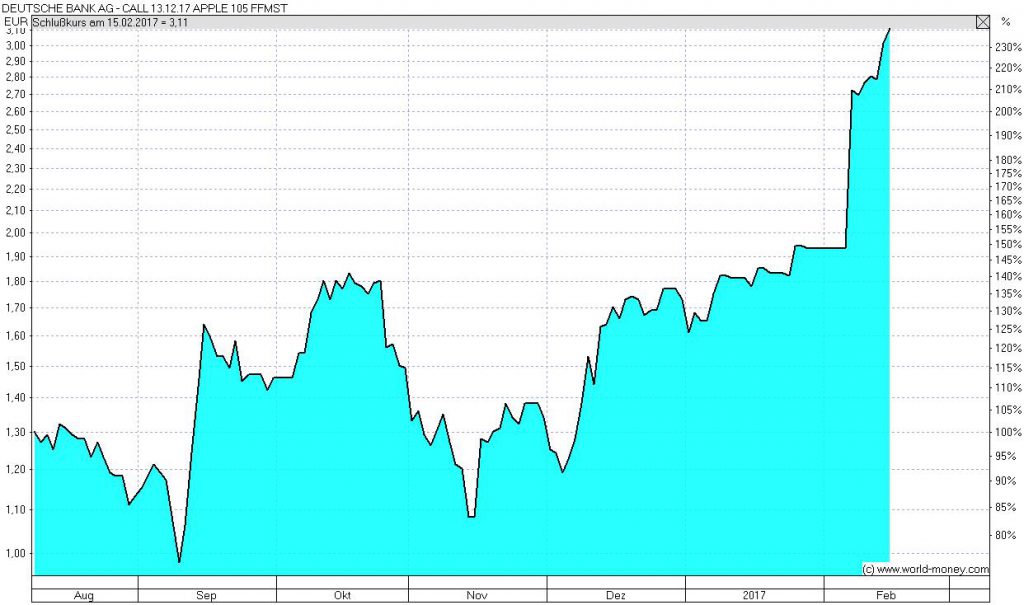

Aber was natürlich noch viel mehr Spaß macht, ist die Beobachtung des Apple Optionsscheins. Diesen haben wir ebenfalls im Depot und der Blick auf diesen macht schon Spaß.

Apple Optionsschein in 2017 mit richtig Druck nach oben

138 % hat der Apple Optionsschein nun seit unserem Einkauf gemacht. Der Schein hat sich weit mehr als verdoppelt und ist auf dem Weg zu einer Verdreifachung. Und er liegt erst seit dem 08.08.2016 in unserem Depot. Diese Werte stammen aus dem Jahr 2017. Natürlich ist der Kurs der Apple Aktie danach weiterhin nach oben gerannt. Wir haben davon profitiert, indem wir diesen Apple Optionsschein durch einen neueren ausgetauscht haben. Und das immer wieder. Durch diese „dynamische Trendbegleitung“ entstehen langfristige Gewinne in unserem Depot.

Wenn Sie in einen Apple Optionsschein investieren möchten, stehen Ihnen folgende Möglichkeiten zur Verfügung:

1. Apple Optionsschein

„Klassischer“ Apple Optionsschein, bei dem Sie Basis und Dauer festgelegt werden. Sowohl der innere Wert als auch Zeitwert bestimmen den Gewinn, den Sie mit dem Optionsschein erzielen können.

2. Apple Turbo Optionsschein

Bei einem Apple Turbo Optionsschein spielt der Zeitwert eine geringere Rolle. Geht der Kurs steil nach oben, lässt sich ein höherer Gewinn erzielen. Allerdings droht auch schneller der Totalverlust. Nur für besonders risikobereite Anleger zu empfehlen.

3. Inline Optionsschein Apple

Bei dem Inline Optionsschein Apple „wettet“ man auf einen Kurskorridor. Fällt oder steigt der Kurs der Aktie außerhalb dieses Korridors droht ebenfalls ein Totalverlust. Diese Art des Optionsscheins empfiehlt sich nur für besonders ruhige Märkte.

Optionsschein FAQ – Häufige Fragen zu Optionsscheinen

Wer gibt die Optionsscheine aus?

Optionsscheine werden in der Regel von bestimmten Bankhäusern als Emittenten ausgegeben. Finanzinstitute, die Optionsscheine ausgeben, sind beispielsweise Citi (Citibank), J.P. Morgan oder Morgan Stanley. Bis zu den 90er Jahren wurden Optionsscheine auch von Unternehmen selbst ausgegeben, um Kapital zu beschaffen. Diese Praxis ist aktuell aber weniger üblich.

Kann ein Optionsschein jederzeit verkauft werden?

Ja, ein Optionsschein kann jederzeit verkauft werden. Wie bei Aktien ist ein Handel zur Öffnungszeit der jeweiligen Börse aber auch ein außerbörslicher Handel möglich. Daher unterscheidet sich der Kauf und Verkauf von Optionsscheinen über einen Online-Broker nicht wesentlich vom Kauf oder Verkauf von Aktien. Ein Optionsschein hat aber auch immer ein Ablaufdatum, zu dem dieser automatisch fällig wird.

Was passiert wenn ein Optionsschein ausläuft?

Am Fälligkeitsdatum des Optionsscheins läuft dieser automatisch aus. Das Wertpapier wird verkauft und der Betrag dem Online-Depot bzw. Verrechnungskonto gut geschrieben. Hat der Optionsschein keinen Inneren Wert mehr, ist also am oder aus dem Geld, verfällt er wertlos. In der Regel verkauft man einen Optionsschein aber vor Ablauf der Fälligkeit, um einen größtmöglichen Gewinn zu erzielen.

Wie lange laufen Optionsscheine?

Der Herausgeber des Optionsscheins bestimmt die Laufzeit. In der Regel wählen die Emittenten eine Laufzeit zwischen 6 Monaten und 2 Jahren. Während dieser Laufzeit kann der Optionsschein zu jeder Zeit verkauft werden. Mit Ablauf der Laufzeit wird er spätestens fällig. Der Zeitwert des Optionsscheins bestimmt auch den Wert.

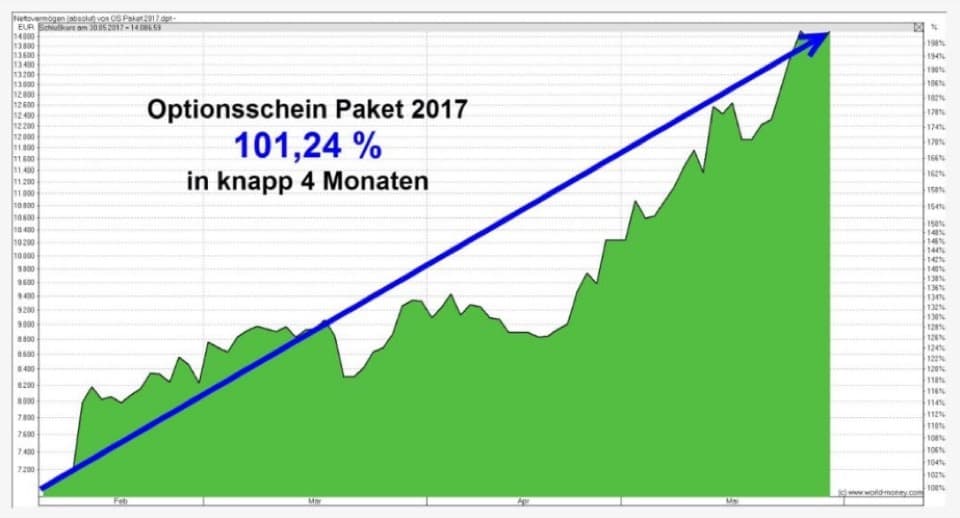

Optionsschein-Pakete: Das Beste aus allen Welten

Es gibt aber noch eine weitere Möglichkeit, wie Sie von Optionsscheinen profitieren können. Und zwar, indem Sie ein von mir zusammengestelltes Paket mit Optionsscheinen oder Knock-Outs kaufen. Das lassen Sie dann so lange liegen, bis Sie wieder von mir hören. Und verkaufen dann entsprechend meiner Anleitung. Und freuen sich über einen schönen Gewinn.

Klingt zu schön, um wahr zu sein?

Dann lassen Sie uns doch mal einen Blick auf das Optionsschein-Paket aus 2017 werfen: In knapp vier Monaten hat sich der Wert des Optionsschein-Paket glatt verdoppelt. Ich spreche von sagenhaften 101,24 Prozent!

Zahlen versachlichen ja bekanntlich die Diskussion, und ich könnte mir vorstellen, dass Sie spätestens jetzt überzeugt sind und sich denken: „So möchte ich auch investieren!“ Für diesen Fall habe ich gute Nachrichten. Ich bereite derzeit entsprechende Pakete vor – und werde Sie informieren, sobald ich Ihnen ein Optionsschein-Paket zur Verfügung stellen kann. Tragen Sie sich dazu am besten in meine kostenlosen „Proffe News“ ein und verpassen Sie keinen Optionsschein mehr!